国見で個人事業主から法人化する方法をやさしく解説 費用から税理士選びまで

個人事業主が法人化することは、事業の成長を担う大事な決断になります。

法人化することで節税の効果や外部への信用力向上などのプラス面がありますが申請と費用も必要です。

ちょうど良いタイミングで法人化を実現するには国見でも売上高の数値をウォッチしつつ、事前に十分な準備が求められます。

国見で法人化を考える売上とタイミングとは?

個人事業主が法人化を考え始める時の基準の一つとなるのが売上高になります。

とはいえ、単純に売上高だけで判断するのではなく今後の成長予想や利益についても考えに入れることが必要です。

国見でも、通常は事業の利益が1年で600万円超の場合に法人化を考えるのが目途とされています。

これは、個人事業主の所得税率が法人税率よりも上回るためです。

所得税というのは累進課税であって、所得が大きくなるにつれて税率も増えます。

その一方で、法人税率は一定であって、利益が上がるほど法人化の節税効果が高くなります。

国見での法人化の流れと手続きとは?

法人化というのは以下のように進行していきます。

事前準備

最初に、事業計画を決定します。

具体的には、会社名となる会社の商号と具体的な事業内容、と役員や出資者等を決めていきます。

定款の作成

定款は法人の基本情報を記載した文書です。

社名(商号)や事業の目的や資本金額や本店所在地、などを記載します。

国見でも定款は紙で対応することもできますが、電子定款を利用すると印紙税の4万円が発生しないので節約できます。

資本金の払い込み

発起人の口座に資本金を入金していき、銀行などの振込明細書または通帳のコピーを持っておきます。

会社設立の登記申請

法務局にて法人設立登記申請をしていきます。

ここで以下の書類を持参します。

- 定款

- 登記申請書

- 設立時取締役の就任承諾書

- 資本金の払込証明書

- 印鑑届出書

- 登録免許税(約15万円)

税務署や自治体への届出

法人設立が完了すると税務署へ「法人設立届出書」を出す必要があります。

加えて、市区町村役場や都道府県税事務所においても、法人設立届出書を提出しておきます

こうすることによって、法人事業税や住民税についての課税対象になります。

届出をしないと罰則が科されるため注意しましょう。

個人事業の廃業手続き

法人化するにあたり、個人事業主による事業を廃止する申請する必要があります。

廃業手続きは以下の流れで行っていきます。

廃業届の提出

税務署へ個人事業の開業・廃業等届出書の提出を行います。

廃業日等を記載し、法人化した旨を明確にします。

青色申告承認申請書の取下げ

青色申告であった時には、青色申告承認申請書の取下げをします。

法人としても青色申告を継続する場合は青色申告承認申請書を提出しておきます

事業開始等申告書の廃業届

国見の地方自治体あてにも廃業の申告書を出します。

国見で法人化するメリットとは

法人化によって次に挙げるようなメリットを得られます。

節税効果

法人化によって給与所得控除や役員報酬の利用、経費になる項目が多くなる、法人税の税率の適用などの節税ができるようになります。

また、法人税では国見でも事業の赤字を次期以降に最大10年間繰り越し可能になるため、将来的な税負担の軽減になります。

信用力が高まる

法人化によって金融機関や取引先からの信用が高くなります。

国見でも会社の融資や契約の折衝をやりやすくなり、大口の契約とか資金集めが順調に進みます。

事業承継がやりやすくなる

法人化によって、ビジネスを他者に譲渡する際に会社の株式を移動するだけで行えるため、事業承継が円滑に進められます。

社会保険の加入

法人では、役員についても社会保険へ加入することが義務になっています。

これにより個人事業主の国民健康保険よりも、たくさんのメリットを得ることができます。

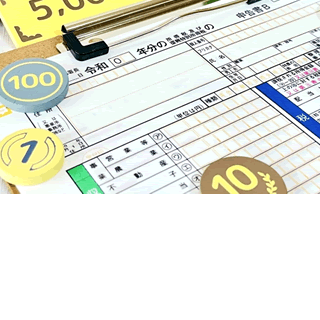

国見での法人化のための費用とは

法人化には費用が発生します。おもな項目を挙げておきます。

- 定款の作成費用(電子定款の場合は約5万円〜)

- 登録免許税(15万円)

- 印鑑作成費用(数千円〜1万円)

これらを合計すると、国見で法人化を行うと約20万〜30万円くらいの費用が発生してきます。

国見で会社の法人登記の後にすべき手続きは?

法人登記の後には日本年金機構へ「健康保険・厚生年金保険新規適用届」を提出しておきます

従業員を雇用するときは雇用保険や労災保険に入る手続きをハローワーク(公共職業安定所)や労働基準監督署をやっていきます。

法人のための銀行口座の開設についても、法人には重要な手続きになります。

作成のためには、会社の実印や登記簿謄本や法人印鑑証明書や定款等の書類を準備しておきます。

国見でも法人化するには税理士がいると助言をもらえます。

法人化を検討する際、国見でも税理士に先に依頼しておくと難解な手続きについてもスムーズです。

税理士がいれば法人化を行うことでの節税効果の試算や資本金の設定や定款を作成する際の助言を提供してくれます。

もちろん、経理についても行ってもらえますし、税務調査への備えや、資金繰りを改善する助言も得られます。

税理士がいることで、国見での法人化の手続きについてもスムーズに進められます。