籠原で個人事業主から法人化する方法をやさしく解説 費用から税理士選びまで

個人事業主が法人化するということは、ビジネスの成長に伴う重要な決心です。

法人化することによって節税の効果や外からの信用が高まるなどといった長所の一方で、申請手続きとコストも必要です。

妥当なタイミングでの法人化を進めるために籠原でも売上や利益の数値を把握しつつ、事前に適切な準備作業が必要とされます。

籠原で法人化を考え始める売上規模とタイミングとは

個人事業主が法人化を検討する際の基準の一つとなるのが売上金額になります。

ただし、売上高だけで検討するのではなく将来的な成長見込みや利益率も考えなければなりません。

籠原でも、一般的に、事業の利益が年に600万円超の場合に法人化を考えるのが目安とされています。

なぜかというと個人事業主の所得税率が法人税率と比べて上になるためです。

所得税では累進課税で、所得が多くなるほど税率が高くなります。

一方で、法人税率については一定であり、利益が増えるほど法人化のための節税効果がでてきます。

籠原での法人化の流れと手続きとは?

法人化は以下のように行います。

事前準備

第一に、事業計画を策定します。

具体的には、会社の商号と事業の内容や資本金出資者や役員の構成等を明らかにします。

定款の作成

定款というのは法人に関してのベースとなる運営情報をまとめた文書になります。

会社名(商号)と事業目的や資本金、本店所在地と等をまとめます。

籠原でも定款は紙によって作ることもできますが、電子定款を選ぶと印紙税(4万円)が発生しないので節約になります。

資本金の払い込み

資本金を発起人の口座に払い込み、銀行などの振込明細書や通帳のコピーを持っておきます。

法人設立の登記申請

法務局において会社設立の登記を行います。

この際に、下の書類を準備します。

- 定款

- 登記申請書

- 設立時取締役の就任承諾書

- 資本金の払込証明書

- 印鑑届出書

- 登録免許税(約15万円)

税務署や自治体への届出

法人設立が完了すると税務署へ「法人設立届出書」を提出することが必要になります。

加えて、都道府県税事務所や市区町村役場にも、法人設立届出書を出します。

こうすることで、法人事業税と住民税の課税対象とされます。

届出をせずにいると罰則が科されるので注意が必要です。

個人事業の廃業手続き

法人化するにあたり、個人事業主としての事業をやめるための申請も必要です。

廃業手続きは次の手順でしていきます。

廃業届の提出

税務署に個人事業の開業・廃業等届出書を届け出ます。

廃業した日等を記載して、法人化した旨を伝えます。

青色申告承認申請書の取下げ

青色申告であったときは、青色申告承認申請書の取下げを行っておきます。

法人としても青色申告を続けるためには「青色申告承認申請書」を出しておきます。

事業開始等申告書の廃業届

籠原の地方自治体にも廃業の申告書を提出しておきます

籠原で法人化することのメリットとは

法人化すると下にあるようなメリットがあります。

節税効果

法人化すると、給与所得控除や役員報酬の活用、経費計上の幅の広がり、法人税の税率が適用されるなどによる節税ができます。

法人税においては籠原でも事業の赤字について翌年以降に最大10年間繰り越しできるため長いスパンでの税金の負担軽減にもなってきます。

信用性が高まる

法人化すると銀行や取引先からの信用が上がります。

籠原でも会社の契約や融資の折衝を行いやすくなり、大口の契約や資金繰りが円滑になる可能性があります。

事業承継の容易さ

法人化で、ビジネスを後継者に継承する時に株式を譲渡する形でできるため事業承継がスムーズになります。

社会保険の加入

法人というのは役員も社会保険に入ることが義務になります。

これによって個人事業主時代に国民健康保険より、たくさんのメリットを得ることができます。

籠原で法人登記の後に行う手続き

法人登記の後、日本年金機構へ健康保険・厚生年金保険新規適用届を提出する必要があります。

従業員を雇用するときには雇用保険や労災保険の加入申請を労働基準監督署やハローワーク(公共職業安定所)で行います。

会社のための銀行口座の開設も会社としては必須の手続きになります。

口座作成には法人印鑑証明書や登記簿謄本や会社の実印、定款等の書類を準備しておきます。

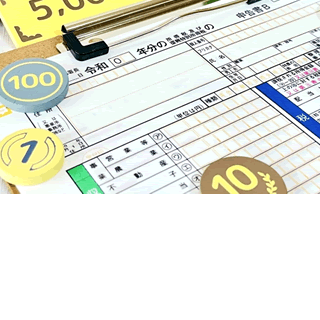

籠原での法人化にかかる費用とは

法人化するには費用が必要になります。おもな内容を挙げておきます。

- 定款の作成費用(電子定款の場合は約5万円〜)

- 登録免許税(15万円)

- 印鑑作成費用(数千円〜1万円)

合計すると、籠原で法人化を行うとおよそ20万〜30万円ほどの費用が必要になります。

籠原でも法人化するには税理士を先に頼んでおくとスムーズにいきます

法人化を検討する際、籠原でも税理士を先に契約しておくと面倒な手続きもスムーズにいきます。

税理士が協力してくれると、法人化による節税効果の最大化、資本金額の適切な設定や定款作成のアドバイスをしてくれます。

言うまでもなく、経理業務や決算処理についても支援してもらえますし、税務調査対策や、資金計画を改善するアドバイスも得られます。

税理士の存在によって、籠原での法人化についての手続きについてももれなくやり切れます。