内原で起業するには 開業から会社設立の立ち上げ費用と税理士選びまで

内原でも起業の実現については、初めの準備や事業計画により大きく異なってきます。

起業というのは自身の頭で考えたことを形にし、新たな利便性を現実世界に授けるトライです。

それを成功させるには正しい計画が必要とされます。

事業プランニング、資金調達と法人設立に関する手続きなど、さまざまな基盤を少しずつ乗り越えていく事こそが成功への鍵となります。

内原で起業をするときにまずしておくべきこととは?

内原で起業をするなら、まず、自分の頭にあることを具体化し、市場に通用するかについて確認することが不可欠です。

つぎに、事業計画を練り、資金調達をして、法人設立の申請手続きをしていくことにより事業がスタートします。

こうした作業について一つ一つ進める事こそが成功する道です。

自分自身が何を提供する、その有用性は何なのか、誰がターゲットか、さらに他社の差別化できる部分はどういうものかについてクリアにしていきます。

こういった過程では市場調査が不可欠になります。

ターゲットにする顧客のニーズと市場の規模感、競合他社の状況について把握することによって、自分のビジョンが無理がないかどうかについてチェック可能になります。

内原での会社設立の手続きの流れと費用は

内原で会社設立をする時、おもに株式会社と合同会社などが選択肢となります。

ここからは選択する方が多い株式会社を例に、法人設立手続きについて解説していきます。

定款の準備

始めに定款を準備します。

定款は法人の基本運営情報を記した文書であり、事業の目的と社名(商号)と本店所在地と資本金、発起人などを記します。

ここで電子定款を使用すると印紙税(4万円)がいらなくなり費用を節約できます。

資本金の払い込み

定款が完成したら、発起人の口座に資本金を入金します。

ここでの振込記録については、会社設立登記の時に必要になるので銀行等の明細書や通帳のコピーを持っておきます。

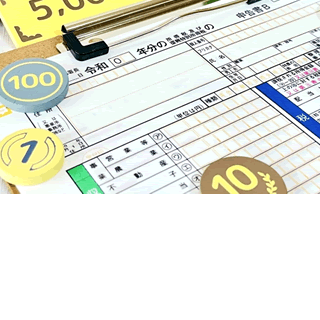

法務局における法人設立の登記申請

法務局において法人設立登記をしていきます。

このときに求められる書類は定款、設立時取締役の就任承諾書、資本金の払込証明書、設立時取締役の就任承諾書、登録免許税(約15万円〜)の領収書等になります。

法人設立届出書の提出

法人登記の後、内原でも税務署における手続きをしていきます。

会社においては納税する義務が発生するので、法人設立届出書を税務署に出していきます。

法人設立届出書には登記簿謄本、定款の写し、法人の印鑑証明書等を添えます。

合わせて、消費税に関する届出、青色申告承認申請書を必要ならば提出していきます

青色申告を選択することで、税務上の有利になることが多いので、たくさんの会社が選択する手続きです。

会社がビジネスを行う所在地の都道府県税事務所や市区町村役場においても法人設立届出書を提出する必要があります。

こうすることで法人事業税や住民税の課税対象として認識されることになります。

こういった届出をしない場合は罰則があるので気をつける必要があります。

社会保険関連の手続き

社会保険についての申請手続きも大切になります。

内原でも会社として社員を雇う時は、雇用保険や労災保険の加入が義務です。

そこで、労働基準監督署に「適用事業報告書」を提出するとともに、労災保険に加入する申請手続きを行います。

さらにハローワーク(公共職業安定所)にて雇用保険に入る申請手続きを進めます。

日本年金機構に対して厚生年金と健康保険の新規適用届を出すことも忘れてはいけません。

銀行などの金融機関にて口座開設

会社のための銀行口座は会社の収支管理を行う上で必須になります。

作成のためには、会社の実印と法人印鑑証明書と登記簿謄本や定款等を用意しておきます。

事業計画が内原での起業の未来を決める

事業計画というのは、単純な目標のみならず、自分の事業の全体像を提示するものになります。

始めに、事業のバックグラウンド、ターゲット層と提供する製品やサービスというような事業の概観を記載します。

次に、収益を得る方法を記載します。

例として、製品の販売での収益や月額会費での継続的な収益などのように自身の事業がどうやって収益を手に入れるかについてまとめます。

訴求力の高いものにしていくために、市場調査を緻密に行い、事業運営に必要なリソースやコスト、収益の予定もまとめます。

さらに、どのように事業を拡大するのかという中長期的な成長戦略や目標も示します。

事業計画は起業にて最も大事な準備であって自社のビジネスがどのように拡大していくのかを示すものです。

事業計画は内原で融資などを決める時の説得資料にもなってくるので、緻密に作ることが必須です。

内原での起業する時の資金計画の作り方

資金計画は、ビジネスを行うときの資金を算出し、その額をどこから調達するかについて考えるプロセスです。

資金というのはざっくりと初期費用と運転資金に分けられます。

初期費用には設備投資や商品仕入れ、オフィス設立の費用等が挙がります。

運転資金は、ビジネスが本格的に始まるまでの期間に要る家賃や人件費、プロモーション費用などの経費が挙げられます。

これらすべてを足して、発生する金額を明らかにします。

例えば、初期費用を500万円、運転資金として月当たり50万円を6か月分として合計300万円と計算したら、合計して800万円を調達する方針を練り上げていきます。

起業する時の内原での資金調達手段とは?

起業する時の内原での資金調達の方法には、自己資金、融資、補助金や助成金とクラウドファンディング等といった様々な手段が挙がります。

自己資金は、文字通り自分自身の資金を利用する方法であり、最もリスクを抑えられますが限度があります。

融資は、日本政策金融公庫、銀行等から借り入れをする方法になります。

特に、日本政策金融公庫については、創業者を対象にして融資を提供していて、ほかと比較して低金利で借り入れが可能です。

内原の自治体、国などの補助金や助成金をもらうといった手段もあります。

申請にはしっかりとした事業計画書と実績報告などが必要ですが返済不要という代えがたい長所があります。

そのほかにもインターネットを使った資金調達方法のクラウドファンディングも利用されるようになってきています。

税理士と契約しておくと面倒な手続きもスムーズにいきます

面倒な申請手続きをミスなくこなしていくには内原でも税理士と契約しておくことがポイントです。

税理士というのは、資金計画や事業計画について助言してもらえるだけでなく内原の補助金や助成金の手続きについても助言してくれます。

もちろん、経理業務や決算処理についても支援してもらえるので、本業集中することが可能となります。

そして、税理士というのは経営面でも大切な人材です。

会社の経営における財務状況を考慮して改善策を作成し、適切な節税対策等を提案して、会社の経営をサポートします。

税務調査に備えた記帳指導、資金計画改善のアドバイスを得ることもできます。