青梅市の税理士を探す

青梅市の確定申告から遺産相続の相続税や顧問税理士の税理士を探せます。

青梅市で税理士を選ぶ秘訣

青梅市で税理士に頼む場合、、まず依頼内容に必要な専門性があるかが大切になります。

税務分野には、相続税や法人税、個人事業主の確定申告等複数の領域があります。それぞれの領域を専門とする税理士を決める事により、よりきちんとしたアドバイスを得られます。

ほかにも、コミュニケーションのしやすさも必要なポイントになります。

大規模な税理士法人は様々なサービスを受けることができますし、個人の税理士事務所であればであれば柔軟なサービスを受けることができます。

第三者の評判も有益な情報源です。

顧問税理士に任せられる仕事(青梅市の税理士探し)

顧問税理士がする仕事は青梅市でも多種多様です。

まず、日々の経理の仕事の支援です。

ここには、会計システムの使用方法の助言や正確な帳簿の記帳方法の支援が含まれます。

また、月次の決算の作成やその内容の分析を行い、財務を確認することをサポートします。

中小の会社では経理の人材が不在のケースが多いので、税理士が経理を支援することも多いです。

次に、税務関連の業務が主だった仕事です。

法人税、消費税など、確定申告や年次決算の業務を行います。

税務調査の連絡がきた場合も、税理士がやり取りをしてくれます。

加えて、節税などの具体的な税務相談に対応してくれます。

例として、資産の購入や経費の計上をいつしたらよいかというタイミングというような顧客のニーズに応じたアドバイスをくれます。

また、税理士は経営についてのアドバイスもします。

とくに資金繰りの吟味や設備投資による財務方針の策定、融資関連の銀行などの金融機関を相手にしたやり取り等、経営者にとっての重要な決断の際に財務の視点より支援を行います。

加えて、法的な変更についての対応措置も提案し、法令遵守の徹底のために支援を提供してくれます。

加えて、事業の相続についての相談も税理士の仕事です。

会社の後継者問題、相続問題に関して最も有利な対応措置を策定します。

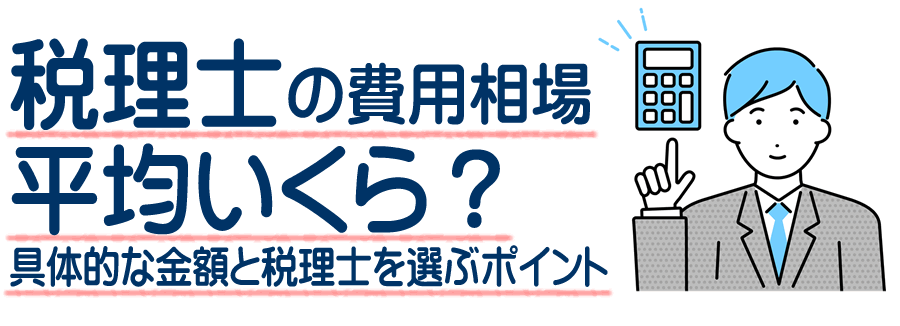

青梅市で顧問税理士に依頼するときの料金相場

顧問税理士に依頼する時の費用というのは青梅市でも企業や事業の規模、お願いする仕事の内容によって変わってきます。。

一般的に、月当たりの顧問料や年当たりの決算料などが請求されます。

青梅市でも小さな会社においては毎月の顧問料はおよそ3万円から10万円ほどが相場となっています。

これらには、日々の経理作業や税務相談等の通常の業務を含みます。

年次決算や確定申告には追加で料金がかかることもあり、その費用は10万円〜30万円ほどというのが青梅市でも相場です。

企業の規模が大きくなると、経理処理が複雑になるため、料金も規模ごとに高額になってきます。

とくに売上が大きい会社は毎月の顧問料が10万円超になることもあります。

対して、個人や小さな会社については月次で1万円〜3万円ほどで契約することも可能になります。

また、税務調査の対応や、相続対策というような特殊な業務については追加で報酬が加わるのが通例です。

会社設立と税理士に頼むタイミング

税理士に頼むタイミングはいつがベストでしょうか。

会社設立する前に税理士に依頼するのなら税務処理などについてのサポートが受けられます。

逆に、事業が軌道に乗ってから税理士に頼むケースであっても煩雑な経理処理をサポートしてくれます。

会社設立の前に税理士に頼むプラス面

設立前、つまり設立準備の段階で税理士をつけることにはいろいろな利点があります。

まず、会社の種類、出資割合などを税の面より助言を受けられます。

例として、株式会社などの会社の種類によって税の計算方法や社会保険料が変わるのですが、税理士の的確なアドバイスにより税負担を減らせる可能性があります。

また、

会社設立後に税理士に依頼するケースも青梅市では珍しくありません。

すでに会社が動き出しているため、ベースとなる経理処理や税務手続きが主になります。

法人設立後二ヶ月の間に税務署などに法人設立届出書、青色申告の承認申請書等を届け出ることが必要になりますが、税理士のアドバイスがあれば、こういった手続きをスムーズに行ってくれます。

事業を開始すると、会計業務業務も必要になり、税理士にやってもらうことで、将来の税務処理の時にトラブルを防ぐことができます。

一方で、ある程度ビジネスがスタートして、利益が出てから税理士をつけるケースもあります。

規模が小さめな事業であるとか、会計業務を自分で行える場合は税理士に頼むタイミングを後ろ倒しすることも可能になります。

ただし、取引が増えると経理業務が複雑になってきて、社内で管理することが難しくなります。

このような事態を回避するためにも、利益が発生してきた段階で税理士をつけるのがおすすめです。

確定申告を税理士にやってもらうことで間違えのない確定申告ができるのみならず、節税対策の支援を受けることができますし、時間と手間を省くことが可能です。

さらに、税務調査のリスクを軽減し、税務署との連絡についても税理士に頼むことができるので、安心です。

税理士に確定申告をお願いする一番の良い点は申告内容が適切になることです。

税務に関する法律は頻繁に変わってくるため、最新の税制を把握していない方では誤りが発生する場合もあります。

とくに各種控除や経費に関して間違った申告をしてしまうと税務調査の対象に選ばれてしまうこともあります。

税理士にしてもらえば、そのようなリスクを最小限に抑えられます。

税理士は確定申告の際に利用できる節税についての支援をできます。

例えば、ビジネスで生じる必要経費を最大限に利用すれば、税の負担を減らせます。

税理士は事業を理解して、的確な節税対策のサポートをしてくれます。

確定申告というのは書類作りや集計作業に多くの時間と労力がかかります。

税理士に頼むことで、こういった大変な処理の必要がなくなり、本来の業務に集中できます。。

確定申告のときに間違いなどが見受けられると、後に税務署による税務調査の対象に選ばれることがあります。

税理士が関わることにより、申告内容の信頼性も高くなり税務署からの調査のリスクを軽くできます

また、仮に税務調査が入る場合も、税理士が間に入って税務署と対応してもらえるため安心です。

青色申告は税務上のよい点が大きい選択肢なのですが、適用してもらうために正確な帳簿による申告が必要になります。

青色申告を使うと、65万円の控除を受けることができ、赤字の繰り越しが可能になるのですが専門知識が必要です。

税法は頻繁に変わってくるので専門家ではない人では対応が厳しいことがあります。

税理士は日々新しい制度の情報を集めているので、最新の税制に則った申告ができます。

申告を税理士に任せるための料金は、青梅市でも状況により変わってきます。

法人でない個人事業主ならば、通常は3万円〜15万円くらいが相場で事業取引量が大きいと料金も高くなります。

個人事業主の確定申告の料金というのは、お願いする申告タイプ(青色申告か白色申告か)や売上に応じて決まってきます。

3万円〜7万円ほどが相場になります。

白色申告については青色申告と比較して書類作りの要件が少なくなるので費用についても比較的低いです。

5万円〜15万円程度が相場です。

青色申告というのは適用のための条件があり書類作成や帳簿付けの労力が多くなるため、白色申告よりも料金が上がります。

サラリーマンなどの給与所得者で副業や投資による収入があるときは確定申告しなければならなくなるケースもあって税理士に確定申告を代行してもらう方も少なくないです。

2万円〜5万円ほどが相場です。

副業や不動産収入、株式取引が少ないときは料金も安くなります。

5万円〜10万円くらいが相場になります。

不動産所得があるとき、不動産物件の数によって費用が異なってきます。

5万円から10万円くらいが相場です。

10万円から20万円くらいが相場です。

物件数が多くなると賃貸収入や減価償却の処理の手間が多くなるため、費用も高くなります。会社設立後に税理士に依頼する場合

事業がスタートしてから税理士に頼むケース

確定申告を税理士に代行してもらうプラス面とは

間違えのない確定申告をできる

節税対策の支援を得られる

時間と手間の節約

税務調査リスクを減らせる

青色申告関連の手続きをしてくれる

最新のルールへの適合

申告を税理士にお願いするのにかかる料金(青梅市での税理士の選び方)

個人事業主やフリーランスの確定申告の料金

白色申告

青色申告

給与所得者や副業所得者の確定申告の料金

給与所得を除く副業などの収入が少額のとき

副業などの収入が多額のとき

不動産所得者の確定申告

物件数が1〜2件

物件が多い

株式やFX等の投資による収入がある方の確定申告

株式やFX等の取引からの収入がある場合は1年の取引の量に応じて費用が変わってきます。

取引の量が少ないケース

3万円から7万円程度が相場です。

取引の量が多い場合

7万円〜15万円程度が相場になります。

取引の量が多いときは明細の処理や計算の労力が多くなってくるため料金も高いです。

法人の確定申告の場合

法人の確定申告は個人事業主よりも手間が多くなるため、料金も上がってくるのが普通です。

小規模の法人の確定申告の場合

10万円〜30万円程度が相場です。

中規模以上の法人の確定申告の場合30万円以上が相場になります。

売上規模が大きくなるにつれ帳簿付けの労力が多くなるため費用も上がります。その他の追加費用

確定申告に加えて税務調査等が入った場合は別に費用が発生する場合があります。

税務調査の対策については数万円から10万円ほどが相場です。

相続税を税理士に依頼するメリット(青梅市での税理士の探し方)

相続税を税理士に代行してもらうことによって時間のかかる申告について正しく行えて、税務調査にも対応してくれる等の良い点を得られます。

さらに、相続人同士の揉め事を回避できたり、二次相続への準備など、先のことを考えた措置についても期待できるため青梅市でも税理士のサポートは大変有効になります。

手間のかかる相続税の申告について正しく完了することができる

相続税の計算には、多くの法律が関わっていて遺産についての鑑定も単純ではありません。

例として、不動産についての評価や、預金や株式等といった金融系の資産の評価、事業資産の鑑定方法など、幅広い知識が不可欠です。

税理士に依頼することによって、こういった煩雑な処理を正しく行えて、税務署に出す書類を用意してくれるので、ペナルティを防止できます。

節税対策のアドバイスが受けられます

相続税は金額も高いことが多くなるため、極力節税をしたいというような方が青梅市でも少なくありません。

税理士は最新の相続税についての税制の情報に敏感でいるため、小規模宅地等の特例の活用や配偶者控除などにより、個々の場面に即した方策を選択して、相続税の負担を軽くできます。

税務調査リスクの軽減

相続税を納付した後になって税務署による税務調査が入ってくることがあります。

税理士が申告書を作っている場合、内容の正確度が保証できるので税務署からの調査のリスクを大幅に軽減できます。

税務調査が行われた場合も、税務署との間に税理士が入り的確に交渉してくれるため安心できます。

適切な財産鑑定

相続税の申告では資産の評価額というのが大事なポイントです。

土地等というような不動産の評価は路線価や時価、固定資産税評価額などという多数の要素を考慮する必要があります。

税理士に依頼すれば、これらの手間のかかる遺産評価を正しく完了することができて、課税を最小限に抑えられます

相続人の間の対立を防ぐ

相続というのは遺産分割協議での遺産分割で相続人間で対立することが多いです。

税理士は平等な立場で法的にアドバイスするため相続人の間の揉め事を回避することができます。

二次相続への備え

相続税においては、一次相続(配偶者が遺産を相続する)のみでなく、この先の二次相続(配偶者が亡くなった後の相続)に備えることもポイントです。

一次相続と二次相続をトータルでみた節税対策を助言した計画を立てることができます。

相続税を税理士に頼む時に発生する料金

相続税申告を税理士に代行してもらう時にかかってくる費用は相続財産の量に応じて決まりますが30万円から150万円程度が相場になります。

不動産や事業承継が絡み合う労力のかかるケースでは100万円を超えることもでてきます。

相続財産規模による費用の目安

相続税を税理士に任せる時に発生する報酬は、相続する遺産の規模によって変動しする場合が一般的です。

相続財産が5,000万円以下

30万円から50万円程度が相場になります。

相続財産が5,000万円〜1億円程度

50万円から100万円程度が相場です。

相続財産が1億円〜3億円程度

100万円から150万円程度が相場です。

相続財産が3億円以上

150万円以上になることもあります。

遺産の中身に応じた費用目安

相続税の申告というのは遺産の中身によっても報酬が変わってくるケースがふつうです。

基本的な相続税申告(預貯金のみ、または不動産物件数が1〜2件のケース)

30万円から50万円程度が相場になります。

不動産の物件数がたくさんあるケース

50万円〜100万円ほどが相場です。

事業承継や非上場株式が含まれる場合

100万円以上になってくることがあります。

非上場株式についての鑑定や事業承継の相続税というのは労力がかかるため費用が高額になる傾向があります。

遺産分割協議書の作成サポート

相続人の間で財産を分けるための協議書を税理士に頼むときは5万円から10万円ほどが相場になります。

地域間の料金差

都市部では税理士の報酬も高くなる傾向があります。

特に、東京や大阪等の大都市では相続税申告についての費用が高めに設定されているケースが多いです。

- 税理士の費用の相場は平均いくら? 具体的な金額と税理士を選ぶポイントとは

- オンライン税理士の選び方と費用相場 オンライン対応可能な税理士のメリットとデメリット

- 税務調査を乗り切るポイントは税理士 法人も個人も相続も税理士に依頼するメリットは大きい

- 確定申告のやり方は?書類の作成はe-Taxによる電子申告がおすすめ

- 年末調整をする会社員でも確定申告が必要になる不動産の売却や住宅ローン控除などのケースとは?

- 副業で確定申告が必要になる基準と確定申告のやり方

- 株やFXやビットコインなどの投資の利益で確定申告が必要になるケースとは

- お金がない?初めてお金を借りるときの注意点

- 最新の給付金はいつもらえる?もらえる金額と支給対象とは

- 引越しの費用相場は平均でいくら?トラックをレンタルして自分で引越しするのと安いのはどっち

- 住民税や税金を滞納しそうな方は

- 薬剤師の転職サイトや転職エージェントの選び方とは

- 結婚相手をマッチングで探す

- 母子家庭がもらえる助成金 シングルマザーがもらえる母子手当て